1. Logística interna y embarques programados de maíz.

A una semana de haber comenzado la campaña maicera 2023/24, las estimaciones indican que la producción del cereal se recuperaría luego de la magra cosecha del ciclo previo a causa de la sequía. De acuerdo con los datos más recientes de GEA-BCR, se advierte que la producción del cereal podría alcanzar 57,0 Mt a nivel nacional, un crecimiento interanual del 58%.

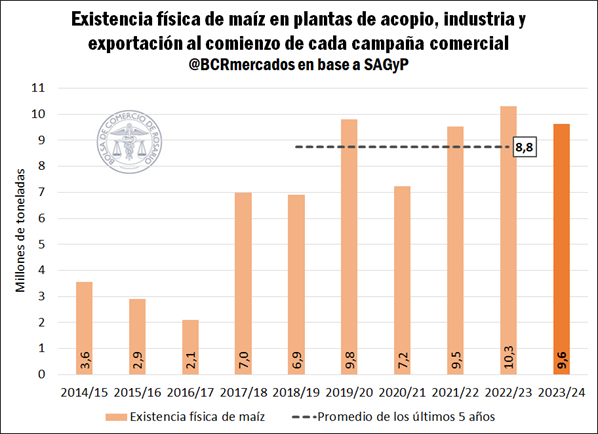

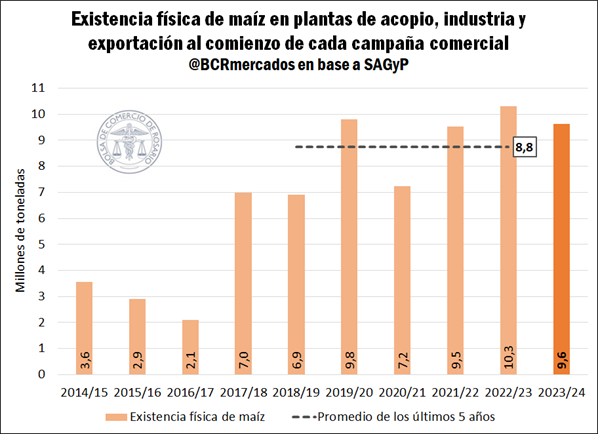

Por su parte, según lo informado por la Secretaría de Agricultura, Ganadería y Pesca (SAGyP), la existencia física de maíz en plantas de acopio, industria y exportación al 1 de marzo del año en curso, es decir, al primer día de la campaña comercial, totalizaba 9,6 Mt. Si bien este volumen es inferior al registrado en igual fecha del año anterior, resulta un 10% superior al promedio de los últimos cinco años, un tanto llamativo considerando la escasa cosecha de la campaña previa. No obstante, el ajuste en las exportaciones durante la campaña 2022/23 ha logrado compensar la caída en la producción, manteniendo estable el consumo interno. De esta manera, la importante acumulación de stocks se adiciona a la elevada producción estimada de maíz, resultando en abultados suministros del cereal.

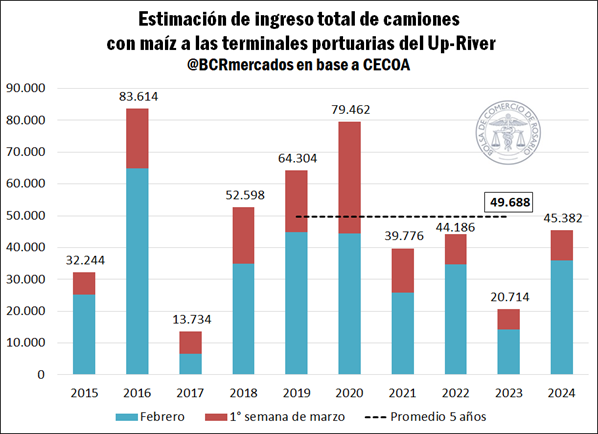

En este contexto, el ingreso de camiones con maíz a las terminales portuarias de la región del Gran Rosario ha mostrado un gran dinamismo en las últimas semanas. Considerando el mes de febrero y la primera semana de marzo, se estima que habrían ingresado más de 45.300 camiones con maíz al complejo Up-River, un incremento de casi el 120% respecto de mismo período de 2023, aunque ligeramente por debajo del promedio del último quinquenio.

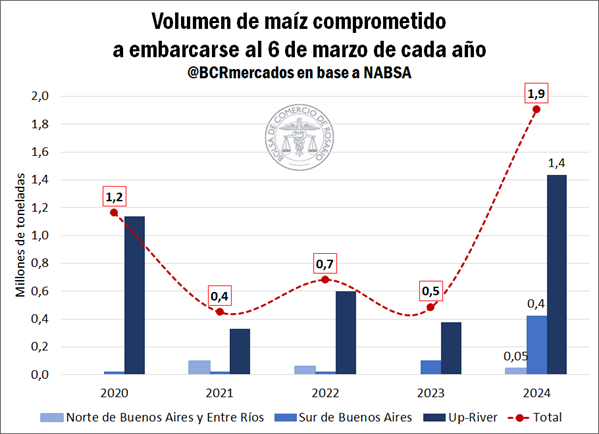

De igual modo, esta situación en la logística terrestre se replica en el volumen de maíz comprometido a embarcarse desde las terminales portuarias argentinas. Teniendo en cuenta la información provista por la Agencia Marítima NABSA S.A. (NABSA), los embarques programados al 6 de marzo totalizaban 1,9 Mt de cereal argentino, el mayor volumen comprometido, por lo menos, en los últimos cinco años.

Analizando la información respecto de las zonas portuarias, se advierte que el 75% de la mercadería comprometida (1,4 Mt) sería despachada desde los puertos del Up-River, el 22% (423.200 toneladas) desde el Sur de Buenos Aires, y el restante 3% (47.000 toneladas) desde los puertos del Norte de Buenos Aires y Entre Ríos.

Finalmente, cabe destacar que durante la última semana se observó una leve recuperación de las cotizaciones de los granos gruesos en el mercado físico de granos, luego de la fuerte caída que experimentaron durante el mes de febrero. Tomando como referencia los precios pizarra publicados por la Cámara Arbitral de Cereales (CAC) de Rosario, la cotización de la oleaginosa en pesos exhibió un incremento nominal del 3% entre semanas, finalizando este jueves a $ 249.500/t, en tanto el precio del maíz avanzó un 4% para ubicarse en $ 146.000/t. Asimismo, dada la caída en la cotización del dólar, los precios en moneda dura también se mostraron al alza, con un valor de referencia de US$ 284,9/t para la soja y US$ 166,7/t para el maíz.

2. Exportaciones de soja de Estados Unidos.

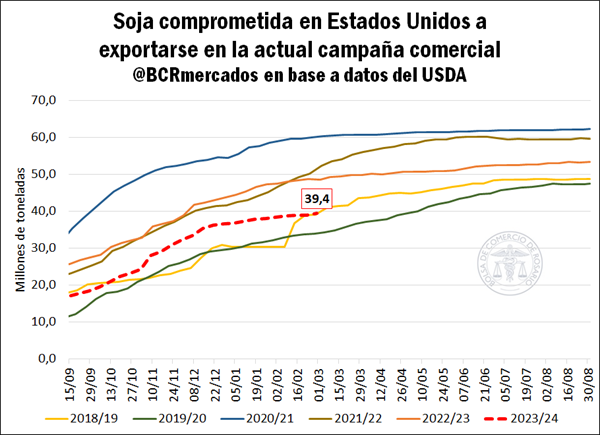

Estados Unidos se ha posicionado históricamente como uno de los principales exportadores de soja a nivel mundial, pero sus ventas externas han perdido competitividad en el último tiempo debido a los abundantes suministros provenientes de Sudamérica, principalmente de Brasil. Como consecuencia, las ventas externas del país del Norte han disminuido notablemente durante la campaña en curso, presionando las cotizaciones de la oleaginosa en el mercado de Chicago, que llegaron a mínimos de más tres años durante la última semana de febrero.

En este sentido, los datos más recientes del Departamento de Agricultura de los Estados Unidos (USDA, por sus siglas en inglés) advierten que las exportaciones acumuladas de soja estadounidense de la campaña 2023/24 alcanzaron 33,9 Mt hasta el 29 de febrero, 19% por debajo de igual fecha del año anterior, y 23% por detrás del promedio de los últimos cinco años. De igual modo, la soja comprometida a exportarse durante el ciclo en curso totaliza 39,4 Mt, con cierto estancamiento desde mediados de diciembre, y mostrando un retraso del 16% respecto del promedio del último quinquenio, que asciende a 46,9 Mt.

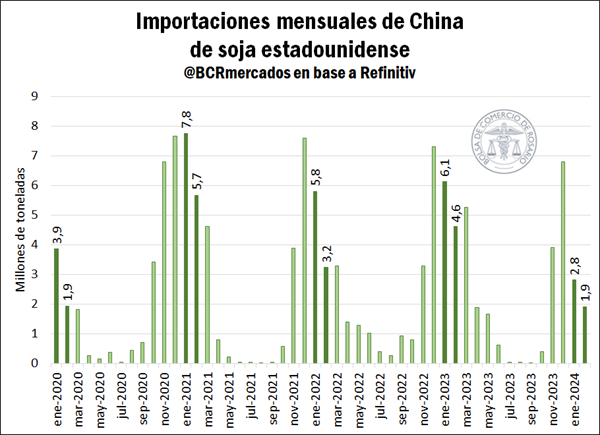

A la pérdida de competitividad de la oleaginosa estadounidense se le suma asimismo una disminución de las importaciones de China, el principal importador indiscutido de soja del mundo. Entre enero y febrero, las compras externas de soja del gigante asiático totalizaron 9,6 Mt, una caída del 24% respecto de igual período de 2023, y del 15% respecto del promedio de los últimos cinco años.

Esto ha afectado notoriamente la demanda de soja estadounidense. Durante los dos primeros meses del año, los envíos de soja desde el país del Norte hacia China sumaron apenas 4,7 Mt, menos de la mitad respecto de las 10,7 Mt que acumularon en igual período de 2023. Asimismo, respecto del promedio histórico, la caída observada es del 40%.

En este contexto, y a la espera de una abundante cosecha sudamericana, la cotización de la oleaginosa en el Mercado de Chicago carece de fundamentos alcistas, y se mantiene en valores que rondan mínimos desde finales de 2020. Este jueves, el precio de referencia del contrato de soja de mayor volumen operado en Chicago finalizó en US$ 428,5/t, en tanto la cotización del maíz se ubicó en US$ 172,4/t, a la espera de un nuevo informe mensual de oferta y demanda que publicará el USDA este viernes.

Fuente: Belén Maldonado y Bruno Ferrari / BCR.